parcIT Mediathek: BANKSTEUERUNG FÜR HEUTE UND MORGEN

v. l. Dr. Gregor Wergen, Dr. Lukas Matuschek, Oliver Mena Moya (alle parcIT), Dr. Alexander Malinowski (d-fine)

v. l. Dr. Christian Kappen (d-fine), Oliver Mena Moya (parcIT)

Neuronale Netze als Alternative zur konventionellen Bewertung

Dr. Lukas Matuschek, Oliver Mena Moya, Dr. Gregor Wergen (parcIT GmbH), Dr. Christian Kappen, Dr. Alexander Malinowski (d-fine)

Machine Learning: Option zur Performance-Optimierung in der Risikosteuerung?

Im Rahmen einer Vorstudie zum Thema Performance-Optimierung im Marktrisikomodell hat die parcIT in Zusammenarbeit mit dem Beratungsunternehmen d-fine im vergangenen Jahr neue Methoden des maschinellen Lernens an unsere Software VR-Control angebunden und getestet. Im Interview geben Christian Kappen von d-fine sowie Oliver Mena Moya und Lukas Matuschek auf Seiten der parcIT einen Einblick zu Hintergrund, Ablauf und Ergebnissen der Vorstudie. Weitere detaillierte Informationen finden Sie im Whitepaper. Ein besonderer Dank gilt Michael Berezhnoy und Yuri Ivanov (ehemals d-fine) sowie den übrigen an der Vorstudie beteiligten Teammitgliedern.

Was macht Machine Learning für den Bereich Risikosteuerung so interessant?

Christian Kappen (d-fine): Die Risikosteuerung befasst sich unter anderem mit der Ermittlung und der Bewertung von Risiken, die sich durch die Geschäftstätigkeit eines Kreditinstituts ergeben. Klassisch werden zur Beurteilung zukünftiger Risiken finanzmathematische oder statistische Modelle unter Einbeziehung großer Datenmengen und historischer Ereignisse verwendet. Dies erfordert regelmäßig komplexe Berechnungen, die selbst moderne Systeme an ihre Grenzen bringen können.

Machine Learning kann die konventionellen Verfahren der Risikosteuerung ergänzen, indem Gesetzmäßigkeiten in bereits durchgeführten Berechnungen erkannt werden. Diese können für zukünftige Anwendungen eingesetzt werden, ohne ein klassisches Verfahren zu verwenden und somit die Risikorechnung um ein Vielfaches beschleunigen sowie vorhandene IT-Systeme stark entlasten.

Wie ist die Entwicklung auf dem Markt und was sagt die Aufsicht zu solchen Verfahren?

Oliver Mena Moya (parcIT): Die BaFin und die Deutsche Bundesbank stehen seit einiger Zeit mit den Banken und deren Verbänden im Austausch zur Anwendung von Machine-Learning-Methoden, insbesondere zur Klärung grundlegender aufsichtlicher und regulatorischer Fragen. Die Finanzaufsicht unterstreicht in Ihren Publikationen, dass sie weiterhin technologieneutral agiert, und schafft Transparenz im Hinblick auf die regulatorische Perspektive bezüglich dieser innovativen Technologien.[1] Somit kann Machine Learning immer häufiger als Ansatz in Betracht kommen, sofern ein produktiver Regelbetrieb durch gebotene Model-Governance-Prozesse unterstützt werden kann.

Wie sah der konkrete Anwendungsfall in der parcIT aus?

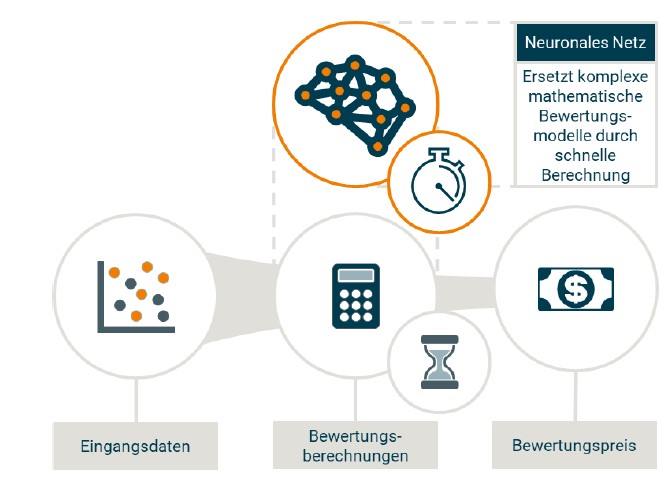

Lukas Matuschek (parcIT): Unser konkreter Anwendungsfall war die Berechnung des Dynamischen Value at Risk (Dyn. VaR) innerhalb der Marktrisikosteuerung. Besonders im Fokus stand die Berechnung von Optionspreisen für Kündigungsrechte – sowohl im Kunden- als auch im Eigengeschäft. Für diese sind Modelle erforderlich, die jeweils an gegebene Marktdaten kalibriert werden. Durch die sich aus den Modellen ergebenden Marktentwicklungsszenarien lassen sich Ausübungswahrscheinlichkeiten und Preise bestimmen. Sowohl die Kalibrierung der Modelle als auch deren Auswertung ist dabei rechenintensiv, da teilweise mehr als 1.000 Positionen für jeweils mehrere tausend Szenarien bepreist werden müssen.

In der Vorstudie zur Performance-Optimierung der Berechnung des Dyn.VaR ersetzten wir das verwendete Optionspreismodell unter anderem durch einen Machine-Learning-Ansatz.

Wie funktioniert Machine Learning genau?

Christian Kappen (d-fine): Machine Learning stellt eine Beziehung zwischen den für ein Problem relevanten Variablen und einer vorherzusagenden Größe her. Im Beispielfall einer Anleihe können Produkteigenschaften wie die Laufzeit und die Höhe des Zinskupons eingesetzt werden, um unter Einbeziehung des aktuellen Zinsumfeldes den Wert der Anleihe mathematisch abzuleiten. Ein Machine-Learning-Modell versucht die mathematisch berechneten Preise durch ebendiese Anleiheeigenschaften und Marktzinsen approximativ vorherzusagen. Um eine möglichst geringe Abweichung zwischen den mathematisch abgeleiteten Anleihebewertungen und der Machine-Learning-Vorhersage zu gewährleisten, wird ein Optimierungsalgorithmus verwendet. Ein solcher Algorithmus passt schrittweise die Eigenschaften des Machine-Learning-Modells an, um die Abweichung zur konventionellen Berechnung zu minimieren. Sobald das Modell die mathematisch bestimmten Anleihebewertungen optimal abbilden kann, können neue Anleihen mit neuen Eigenschaften durch das Machine-Learning-Modell approximativ, aber gänzlich ohne konventionelle Techniken bewertet werden.

Wo lagen besondere Herausforderungen?

Christian Kappen (d-fine): Die Auswahl eines geeigneten Modells stellt eine große praktische Herausforderung dar, da vorab nicht bekannt ist, welches Modell ein bestimmtes fachliches Problem optimal lösen kann. Die Modellauswahl muss daher systematisch erfolgen, indem man durch eine fachlich-inhaltliche Vorauswahl ungeeignete Modelle verwirft. Die verbleibenden Modelle müssen dann in einer vergleichbaren Art und Weise ihre Vorhersagekraft unter Beweis stellen. Hierbei muss geklärt werden, welches Vergleichskriterium verwendet werden soll – unter Berücksichtigung bankweiter Zielsetzungen und fachlich-inhaltlicher Anforderungen sowie in enger Abstimmung mit relevanten Stakeholdern.

Was kann die parcIT den Banken zukünftig in diesem Kontext liefern, wenn sie Interesse an einer Umsetzung zeigen?

Oliver Mena Moya (parcIT): Der von uns betrachtete Ansatz kann produktiv so aussehen, dass das eigentliche Machine Learning innerhalb der parcIT stattfindet. Die oben angesprochenen Herausforderungen könnten von uns angegangen werden, um ein performantes und für gegebene Anforderungen unserer Kunden sowie das aktuelle Marktdatenumfeld trainiertes Modell zu erzeugen. Dieses würden wir dann in VR-Control neben dem klassischen rechenintensiven Ansatz – einer Vollbewertung über das finanzmathematische Modell - zur Verfügung stellen. Das gelieferte Modell könnte in regelmäßigen Abständen neu trainiert und ausgeliefert werden, um eine korrekte Approximation bei sich ändernden Markt- und Geschäftsdaten zu gewährleisten.

Ist dieser Ansatz zur Risikobewertung sicher und validierbar?

Lukas Matuschek (parcIT): Die Möglichkeit, den Dyn. VaR sowohl klassisch als auch unter Verwendung des Machine Learning auszuführen, würde unseren Kunden die Vorteile beider Varianten zur Verfügung stellen. Zum einen wäre eine Berechnung des Dyn. VaR in deutlich verkürzter Zeit möglich, das heißt es bliebe mehr Spielraum für unsere Kunden, Testrechnungen in akzeptabler Zeit durchzuführen. Zum anderen könnten die so erhaltenen Risikogrößen bei Bedarf durch eine klassische Vollbewertung validiert werden.

Eine transparente Darstellung des verwendeten Update-Zyklus sowie des Prozesses der Modellvalidierung erreicht dann die von der Aufsicht geforderten Ziele der Erklärbarkeit und Überprüfbarkeit des vorgeschlagenen Machine-Learning-Ansatzes.

Was ist für die Zukunft geplant und sind weitere Anwendungsfelder möglich?

Oliver Mena Moya (parcIT): In der aktuellen Vorstudie hat der Machine-Learning-Ansatz die höchsten Performance-Gewinne unter allen betrachteten Optimierungen im Marktrisikomodell erzielt. Unter Berücksichtigung der Ergebnisse aus der Vorstudie haben sich im Kompetenzteam Marktrisikosteuerung trotzdem andere Maßnahmen durchgesetzt. In diesem Fall stellte sich heraus, dass zufriedenstellende Verbesserung bereits mit geringerem Aufwand zur Verfügung stehen und somit schneller umgesetzt werden können als die Neueinführung des Machine Learnings. Die Möglichkeiten des maschinellen Lernens sind in dem Ansatz der Vorstudie allerdings auch nicht ausgeschöpft. Die erzielten Ergebnisse können perspektivisch eine Basis für weitere Entwicklungsschritte sein. Denkbar wäre etwa, zur Kalibrierung des Modells nicht die Vollbewertung des finanzmathematischen Modells zu nutzen, sondern direkt die beobachteten Optionspreise am Markt.

Außerhalb des Marktrisikomodells prüft die parcIT Machine-Learning-Ansätze auch in anderen Bereichen, etwa im Kontext von Prognosen von Kennzahlen zur Sondertilgungen. Unser Ziel bleibt es, unseren Kunden möglichst hochwertige und innovative Lösungen anzubieten, um Banksteuerung auf der Höhe der Zeit zu ermöglichen.

[1] Z.B.: "Maschinelles Lernen in Risikomodellen“, Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), 2022.

Ansprechpartner

Weitere Beiträge

Dr. Gregor Wergen, parcIT GmbH

Methoden- und Produktmanagement

Gregor.Wergen@parcit.de

+49 221 584 75 170

Textbeitrag 26.01.2023Machine Learning: Eine Option zur Performance-Optimierung in der Risikosteuerung?

Dr. Lukas Matuschek, Oliver Mena Moya, Dr. Gregor Wergen (parcIT GmbH), Dr. Christian Kappen, Dr. Alexander Malinowski (d-fine)

Video 24.05.2022Zielbild Fonds in VR-Control und Ausblick auf Umsetzung

Suwei Zhou, Atruvia AG, Dr. Thomas Alm, Union Investment, Dr. Gregor Wergen, parcIT GmbH, Kooperationsvortrag